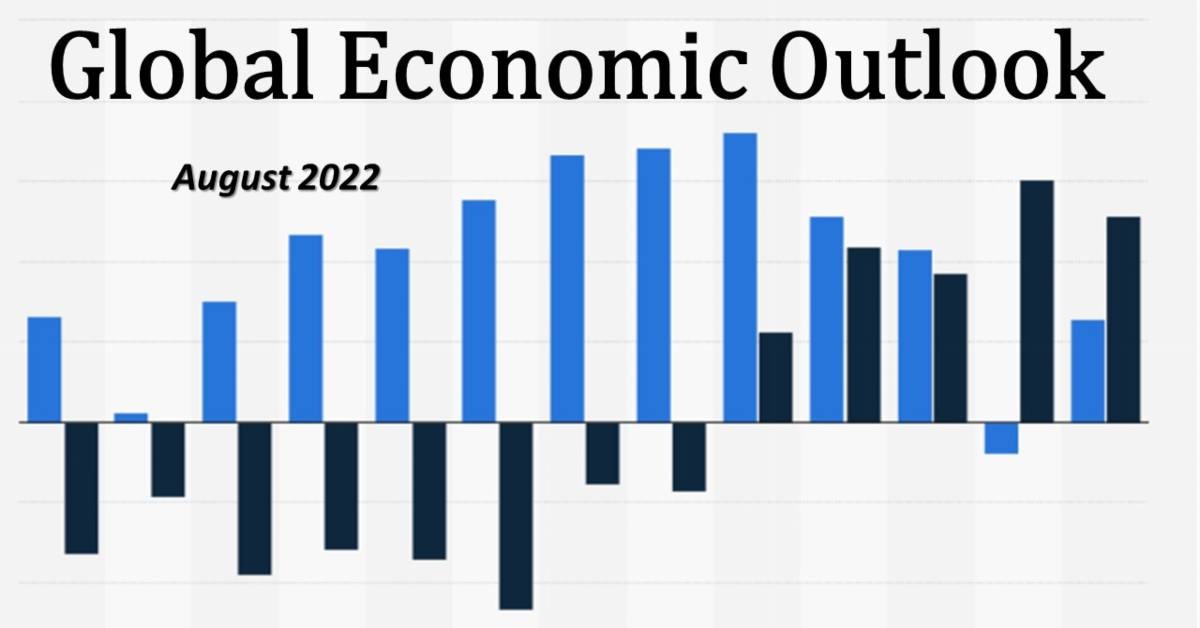

جکسون هول به جای بانک های مرکزی!

علیرغم انتظارات اولیه مبنی بر اینکه آگوست می تواند ماه آرامی باشد، داده های ترکیبی از چین و درکل اقتصادهای آسیایی از یک سو، و داده های ایالات متحده از سوی دیگر شرایط را در روزهای اول آگوست تغییر داد. و اکنون، در حالی که بانکهای بزرگ از جمله فدرال رزرو، بانک مرکزی اروپا و بانک مرکزی ژاپن تا سپتامبر جلسات سیاست پولی نخواهند داشت، ما رویداد دیگری داریم که میتواند شرایط بازی و بازار را تغییر دهد. نماد های اصلی را یکی یکی مرور می کنیم تا ببینیم در ماه آگوست چه انتظاراتی از اقتصاد جهانی باید داشته باشیم.

دلار:

پس از نیمه اول ژوئیه، شاخص دلار آمریکا به صعود خود برای چاپ رکوردهای جدید ادامه می دهد، در نیمه دوم،آمارهای اقتصادی ضعیف تر از انتظارات، از جمله تولید ناخالص داخلی ضعیف تر، انتظارات قبلی را برای افزایش 75 واحدی نرخ بهره کاهش داد. انتظارات کمتر سخت گیرانه باعث کاهش تقاضای دلار و افزایش بازارهای سهام شد. در روزهای اول ماه آگوست نیز این روند نزولی که از 15 ژوئیه شروع شده بود ادامه داشت. با این حال، با شگفتی NFP با 528,000 شغل جدید ایجاد شده در ماه جولای و کاهش نرخ بیکاری به 3.5٪، دوباره بازار بر روی افزایش نرخ های بالاتر بهره حساب کرد. تا کنون در 8 آگوست، برآوردها برای افزایش 75 واحدی نرخ بهره در نشست سپتامبر به 70 درصد افزایش یافته است. در حالی که ما جلسه سیاست پولی فدرال رزرو را در ماه آگوست نداریم، سمپوزیوم جکسون هول فدرال رزرو در 25 تا 27 آگوست، سرنخ های بیشتری در مورد حرکت های بعدی بانک های مرکزی در سراسر جهان به ما می دهد. برای بقیه ماه اوت، CPI و PPI (10 و 11ام)، مجوزهای ساختمانی و تولیدات صنعتی (16ام)، خرده فروشی (هفدهم)، داده های مسکن (هجدهم و نوزدهم)، سفارشات کالاهای بادوام (24ام)، تولید ناخالص داخلی (25ام)، شاخص قیمت PCE و درآمد شخصی (بیست و ششم)، مهمترین رویدادها و داده هایی هستند که برای پیش بینی روند دلار باید بررسی کرد.

یورو:

ژوئیه یکی از بدترین ماه ها برای یورو بود. در 14 ژوئیه، ارز مشترک اروپایی برای اولین بار در 20 سال گذشته به زیر 1.00 دلار سقوط کرد، با این حال، درست پس از آن بهبودی آغاز شد، زیرا بانک مرکزی اروپا اولین افزایش نرخ بهره خود را در 11 سال گذشته برای خلاص شدن از شر نرخ سپرده منفی برای اولین بار از 2014، انجام داد. درباره اقدامات بعدی، مانند FED، رئیس بانک مرکزی اروپا، لاگارد نیز تاکید کرد که بانک مرکزی اروپا بر اساس جلسه به جلسه عمل خواهد کرد. بازار اکنون انتظار دارد نرخ سپرده 1.0% تا پایان سال جاری دیده شود. در همان زمان، بر اساس نظرسنجی بلومبرگ، شانس سقوط منطقه یورو به رکود در 12 ماه آینده 45 درصد افزایش یافت که در مقایسه با 30 درصد در ماه می و ژوئن بیشتر است. علاوه بر داده های اقتصادی، عدم اطمینان سیاسی و فروپاشی دولت دراگی در ایتالیا، خطرات منفی در منطقه یورو را افزایش داده است. با این حال، همچنان داده های اقتصادی نقش اصلی را در تحرکات آینده یورو ایفا خواهند کرد. در بقیه ماه، تورم آلمان (دهم)، تولید صنعتی (دوازدهم)، داده های ZEW و تراز تجاری (16ام)، تولید ناخالص داخلی اتحادیه اروپا (هفدهمین)، تورم (هجدهم)، PMI (23ام)، تولید ناخالص داخلی آلمان (25ام)، و سمپوزیوم جکسون هول در 25 تا 27 آگوست، مهمترین داده ها و رویدادهایی برای بررسی خواهند بود.

ین ژاپن:

همانند یورو، ین ژاپن نیز پایین ترین سطح تاریخی خود را در برابر دلار آمریکا آزمایش کرد. در 14 ژوئیه، ین در برابر دلار به پایین ترین سطح 24 سال اخیر سقوط کرد. بعدها، کاهش بازده اوراق قرضه، به ویژه در ایالات متحده، به ین کمک کرد تا بخشی از زیان خود را به دست آورد. با این حال، آغاز ماه اوت با افزایش نرخ دلار و بازده اوراق قرضه همراه بود که باز هم فشار بر ین ژاپن را افزایش داد. در عین حال، بانک مرکزی ژاپن به سیاستهای تطبیقی خود ادامه میدهد، بنابراین، انتظار حرکت معنیداری خارج از محدوده 130 تا 140 نداریم. برای ین، باید انتظارات تورمی (هشتم)، تورم تولیدکننده (دهم)، سرمایهگذاریهای خارجی (12ام)، تولید ناخالص داخلی (15ام)، دادههای تجاری (هفدهم)، CPI ملی (19ام)، PMI تولیدی (23ام)، و تورم توکیو (بیست و ششم) را با دقت بیشتری بررسی کنیم تا بتوانیم حرکات بعدی را پیش بینی کنیم.

پوند انگلیس:

دو عاملی که این روزها بر اقتصاد بریتانیا تأثیرگذار است، وضعیت سیاسی و تورم بسیار بالا است. در حالی که محافظهکاران باید بین وزیر سابق خزانهداری سوناک و تراس وزیر امور خارجه یکی را بهعنوان نخستوزیر بعدی بریتانیا انتخاب کنند، بر اساس آخرین برآوردهای بانک مرکزی، انتظار میرود تورم در بریتانیا به 13.3 درصد افزایش یابد. BoE نرخ ها را 50 واحد پایه افزایش داد تا نرخ اصلی بانک مرکزی در اجلاس 4 آگوست 1.25 درصد باشد. انتخابات در 5 سپتامبر برگزار می شود و تا آن زمان نمی توان انتظار تغییرات عظیمی در ارزش پوند داشت، زیرا نامزدهای ذکر شده برنامه های اقتصادی متفاوتی دارند. هنوز از نقطه نظر اقتصادی نیز ما آنقدر نشانه روشن نداریم. با توجه به تورم فعلی و مورد انتظار، BoE قرار است در سه جلسه آخر خود تا 100 واحد دیگر افزایش نرخ بهره خود را تا پایان سال 2022 ادامه دهد. در حالی که پوند در برابر دلار کاهش یافته است، در ماه جولای تقریباً 2.6 درصد در برابر یورو افزایش یافت که بیشترین میزان در سه سال اخیر است. در روزهای اول آگوست، کیبل مقداری تصحیح صعودی داشت. با این حال، عامل اصلی در نمودار کیبل، عملکرد USD خواهد بود تا رفتار استرلینگ. برای بقیه ماه، نباید داده های اقتصادی را فراموش کنیم، بنابراین باید رویداد های مهم را دنبال کنیم، از جمله خرده فروشی BRC (نهم)، سرمایه گذاری تجاری، تولید بخش ساخت و ساز، اعداد تجاری، تولید ناخالص داخلی (12ام)، داده های اشتغال (16ام)، تورم (هفدهم) ، و خرده فروشی (19th).

طلا

طلا در ماه جولای تقریباً 100 دلار از دست داد، اما روند صعودی از یک سوم پایانی ماه آغاز شد. این روند صعودی پس از آن تقویت شد که بانکهای مرکزی بزرگ، بهویژه FED نشانههایی از کاهش سیاستهای تهاجمی آنها به دلیل کندی بهبود اقتصادی داشتند. این احساس مثبت در روزهای اول مرداد نیز ادامه یافت، زیرا بازار انتظار سیاستهای انقباصی کمتری از بانکهای مرکزی را داشت. روز جمعه، 5 آگوست، پس از غافلگیری NFP، زمانی که بازار احتمال افزایش 75 واحدی نرخ بهره را بیشتر دید، دلار آمریکا قوی تر شد و بر قیمت طلا فشار آورد. با این حال، در ابتدای هفته بعد از آن، با انتشار دادههای اقتصادی به هم ریخته از چین، ترس از رکود افزایش یافت، که به معنای سیاستهای تهاجمی کمتر از سوی FED و ضعیفتر شدن دلار و بازدهی اوراق قرضه است که هر دو افزایش قیمت طلا را حمایت میکنند.

رکود اقتصادی و نرخهای بهره بالاتر، هر دو میتوانند قیمتها را افزایش دهند و در عین حال، هر دو میتوانند روند صعودی را کاهش دهند. اگر ترس از رکود اقتصادی جدیتر شود و باعث وحشت در بازار شود، تقاضای پناهگاه امن طلا میتواند قیمتها را افزایش دهد. از سوی دیگر، فرود نرم باعث وحشت نمی شود و احساسات مثبت در بازار سهام، گاوها را در نمودار طلا محدود می کند. بنابراین این سلامت اقتصاد ایالات متحده است که می تواند مسیر سیاست پولی FED را روشن تر کند. پس از غافلگیری NFP که احتمال افزایش 75 واحدی نرخ بهره را افزایش داد، اکنون چشم ها به اعداد تورمی در 10 اوت معطوف خواهد شد تا ببینیم از نشست سپتامبر فدرال رزرو چه انتظاری داریم. همچنین در اواخر این ماه در سمپوزیوم جکسون هول میتوانیم ایدههای رهبران بانکهای مرکزی را در مورد چشمانداز اقتصادی و سیاستهای پولی آتی آنها دریافت کنیم.

قیمت طلا مستقیماً به تصمیمات فدرال رزرو و قدرت دلار بستگی دارد.

نفت خام

قیمت نفت خام امریکا در ماه جولای بیش از 10 درصد کاهش یافت. در حالی که گاز طبیعی در اروپا بیش از 50 درصد افزایش یافت و این نشان می دهد که چگونه بازار انرژی به هم ریخته و نامتعادل است. در اولین روزهای آگوست، نشست اوپک پلاس همچنین برنامه تولید را تنها 100 هزار بشکه در روز افزایش داد که کمترین افزایشی است که اوپک تا کنون داشته است. قیمت نفت به دو عامل تنش های ژئوپلیتیکی و عرضه و تقاضا در بازار بستگی دارد. در بخش تحولات ژئوپلیتیک، بازار در حال انطباق با تنظیمات جدید و تغییرات مربوط به عرضه و تحریم روسیه است. خریداران به دنبال تامینکنندگان جدید هستند که ممکن است با توافق سریعتر با ایران در مورد توافق هستهای به پایان برسد، که اگر این اتفاق بیفتد، به نوعی کمبود عرضه برطرف خواهد شد و میتواند به کاهش قیمتها کمک کند. در جبهه اقتصادی، تقاضا نیز می تواند بازی را تغییر دهد. آخرین دادههای اقتصادی چین بهویژه دادههای تجاری نشان میدهد که این کشور نسبت به ماههای گذشته واردات کمتری از جمله واردات نفت کمتر داشته است. داده های ایالات متحده همچنین نشان می دهد که در هفته های گذشته، آمریکایی ها در مقایسه با مدت مشابه در سال گذشته گاز کمتری مصرف کرده اند. کنار هم قرار دادن داده ها و اخبار نشان می دهد که ضعیف تر شدن آمارهای اقتصادی و افزایش ترس از رکود برای قیمت نفت منفی است. برای ماه آگوست، قیمت می تواند در محدوده 80-90 دلار باشد. چشم انداز کوتاه مدت انرژی سزامن اطلاعات انرژی امریکا (نهم) و چشم انداز ماهانه اوپک در 11 آگوست برای فعالان بازار انرژی بسیار مهم خواهد بود.

وال استریت

در حالی که جولای با ترس از رکود به پایان رسید، آگوست با کمی احساسات مثبت آغاز شد. غافلگیری NFP با 528,000 شغل تازه ایجاد شده نشان می دهد که ممکن است رکود داشته باشیم، اما می تواند یک فرود نرم باشد. این انتظار باعث شد تا بازارهای سهام در روز معاملاتی بعدی پس از انتشار اعداد NFP ضرر های خود را جبران کنند. اقتصاد جهانی مانند یک زنجیره به هم متصل است و اکنون نوبت چینی ها است که هشدارها را روشن کنند.

هشدار چین در هر دو زمینه ریسک های اقتصادی و ژئوپلیتیکی است. از یک سو، داده های اقتصادی اندکی نرم شدن را نشان می دهد، اما بیشتر از آن، تنش های تایوان است که می تواند توجه ها را به خود جلب کند. هر اقدامی علیه تایوان، آمریکا و چین را در یک جبهه مستقیم نبرد روبرو خواهد کرد. و اگر تنش ها بین اقتصادهای اول و دوم افزایش یابد، سقوط به رکود سوال اصلی نخواهد بود، ما باید به این فکر کنیم که این رکود چقدر طول می کشد.

در همان زمان، فصل گزارش های درآمدی ادامه یافت و نتایج خوب بود، که باعث شد برخی از سرمایه گذاران بر این باور باشند که بدترین دوره فروش بازار به پایان رسیده است. گزراش های درآمدی یکی از دلایلی بود که سرمایه گذاران داده های اقتصادی ضعیف و تنش های ژئوپلیتیکی را نادیده گرفتند و S&P 500 در ماه جولای 9.1 درصد رشد کرد. برای شاخص معیار، سود جولای بهترین عملکرد ماهانه در نزدیک به دو سال گذشته بود.

با این حال، این سوال همچنان باقی است که آیا اقتصاد ایالات متحده در رکود است؟

فدرال رزرو معتقد است که به دلیل قدرتی که در بازار کار دیده می شود، نمی توانیم بگوییم که بازار ایالات متحده در رکود است. با این حال، سرمایه گذاران و معامله گران دو سوال می پرسند:

آیا این بخش های قوی همچنان به اندازه کافی قوی خواهند ماند؟

آیا آن بخش های قوی می توانند بر نقاط ضعف برتری داشته باشند؟

برای پاسخ به این سوالات، FED دو ماه دیگر فرصت خواهد داشت. دادههای زیادی در این روزها منتشر خواهد شد که میتوانند نقش مهمی را ایفا کنند، از جمله ادعاهای هفتگی بیکاری، شاخصهای اقتصادی پیشرو و سفارشهای جدید برای کالاهای بادوام. این داده ها دید بهتری از وضعیت واقعی اقتصادی به ما می دهد، بنابراین FED می تواند با خیال راحت تصمیم عاقلانه ای بگیرد.

برای آگوست، به احتمال زیاد ماه آرامی با کاهشی ملایم خواهیم داشت، زیرا خطرات و نگرانی ها در مورد عوامل مختلف در حال افزایش است.