بدون مقدمه شروع می کنیم!

یکی از تله هایی که معامله گران مبتدی گرفتارش می شوند این است که برای انجام معامله فقط به تحلیل تکنیکی تکیه می کنند. مبتدی ها اغلب گمان می کنند برای انجام معاملات موفق فقط کافیست همه چیز را دربارۀ تحلیل تکنیکی بدانند.

اما تحلیل تکنیکی خودش به تنهایی بی فایده است. به شما توضیح خواهیم داد که چرا.

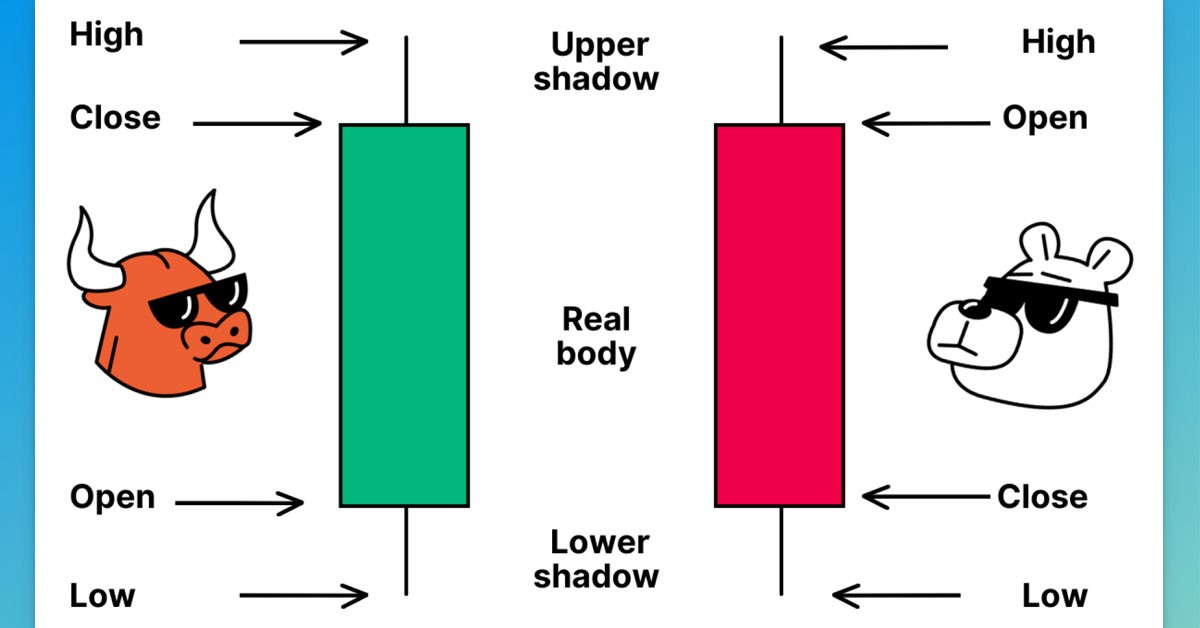

شما با استفاده از تحلیل تکنیکی به تعداد بسیار زیادی از اندیکاتورها، الگوهای نمودار شمعی و غیره دسترسی دارید که همزمان سیگنال های قابل قبولی برای خرید یا فروش در اختیارتان قرار می دهند.

یک مثال در این مورد برای شما بیان می کنیم. بر اساس تحلیل تکنیکی می توان دربارۀ GBPCHF بطور همزمان دو دلیل قانع کننده آورد که شما می توانید آن را بخرید و بفروشید.

به عبارت دیگر، زمان هایی پیش می آیند که تحلیل تکنیکی همزمان هم خرید و هم فروش را به معامله گران نشان می دهد.

I

در اینجا چندین محدودۀ حمایت و مقاومت داریم که قیمت طی چند روز گذشته به آنها رسید و از آنها عبور کرده است. ضمن اینکه خط میانگین متحرک MA20 از پایین از خط میانگین متحرک MA150 رد شده است که نشان می دهد قیمت رشد خواهد داشت. به این ترتیب، تحلیل تکنیکی به ما نشان می دهد که می توانیم خرید انجام دهیم.

II

اندیکاتور RSI در محدودۀ سقف خرید قرار دارد. در نتیجه یک روند نزولی داریم که توسط دو کندل قرمز نیز تایید می شود. به این ترتیب، تحلیل تکنیکی به ما نشان می دهد که می توانیم فروش انجام دهیم.

حالا این سوال پیش می آید که معامله گران حرفه ای واقعاً چگونه از تحلیل تکنیکی پول درمی آورند؟

ممکن است جواب شما این باشد که معامله گران حرفه ای تحلیل بنیادی و اخبار را نیز با تحلیل تکنیکی ترکیب می کنند اما جواب واقعی این است که معامله گران حرفه ای عوامل معینی از تحلیل تکنیکی را انتخاب و در طی زمان آنها را با یکدیگر ترکیب می کنند.

یعنی بجای معامله بر اساس سیگنال های تصادفی حاصل از تحلیل تکنیکی که متناقض هستند، به شما پیشنهاد می کنیم که طبق استراتژی ای معامله کنید که متناسب با لحظۀ کنونی تان باشد و باعث می شود بر بازار مسلط شوید.

پاسخ این است که باید یک استراتژی قاعده مند داشته باشید!

در ادامه نگاهی می ندازیم به استراتژی قاعده مند

اولین اندیکاتوری که قصد داریم از آن در استراتژی مان استفاده کنیم، اندیکاتور 50 EMA است. در ابتدا دنبال این می گردیم که قیمت در کدام نقطه از 50 EMA عبور کرده و به بالای آن رسیده است. به محض اینکه قیمت شروع به بسته شدن در بالای 50 EMA کند، به سایر عوامل توجه می کنیم.

قواعد

- می خواهیم که قیمت بالای 50 EMA بسته شود.

- بعد از آنکه قیمت رشد کرد و به بالای اندیکاتور رسید، حداقل به اندازۀ ایجاد دو شمع (کندل) منتظر می مانیم تا قیمت برگردد.

- یک قاعدۀ دیگر این است که کندل هایی که برمی گردند نباید از خط 50 EMA رد شوند.

- سپس در بدنۀ اوج نوسان جدیدمان یک خط افقی ترسیم می کنیم. صبر می کنیم تا قیمت برگردد، رشد کند و از این خط افقی رد شود. به محض اینکه این اتفاق افتاد، نقطۀ ورود ما به بازار مشخص می شود. کندل باید حداقل دو پیپ بالاتر از خط افقی برود. به این ترتیب، یک گریز بالقوه واقعی رخ می دهد.

- کندل ورود به بازار نباید بزرگتر از 1xATR (Average True Range) باشد.

توقف ضرر باید 1xATR بالاتر یا پایین تر از کندل ورود باشد. اگر کندل بزرگ تر باشد معنایش این است که احتمالاً فشار خریدش را از دست داده است.

نسبت ریسک به ریوارد Rr/R منهای 1.4 تقسیم بر 1

در ادامه آن را در یک مثال ریزشی واقعی آزمایش می کنیم

این یک مثال خیلی ساده از یک استراتژی قاعده مند بود که با عوامل تکنیکی ترکیب شد. این یک راز است که تحلیل تکنیکی هرگز به تنهایی نمی تواند برای تان مفید باشد و شما مجبورید که بخش های مختلف تحلیل تکنیکی را در قالب یک استراتژی معاملاتی بایکدیگر ترکیب کنید.

همانطوریکه ملاحظه می کنید این استراتژی معاملاتی هیچ چیزی بیشتر از ترکیب عوامل تکنیکی مختلف نیست. به عبارت دیگر، ما در این استراتژی از یک خط میانگین متحرک کردیم، از گریز قیمت و عبورش از خط میانگین متحرک استفاده کردیم، منتظر ماندیم تا قیمت بعد از گریز، برگردد زیرا معمولاً بعد از هر گریز احتمال یک برگشت نیز وجود دارد. در نهایت منتظر ماندیم تا قبل از ورود به بازار، فشار فروش را مشاهده کنیم.

این استراتژی را در نمودارها با دوره های زمانی مختلف آزمایش کنید تا ببینید که برای شما کار خواهد کرد یا خیر. موفق باشید!